納税猶予通知は、包括的なテンプレートと手続きガイドを提供することで、企業が納税期限を合法的に延期するのに役立ちます。

納税猶予通知は、企業が当局に対し合法的な納税猶予を申請することを可能にします。この記事では、ベトナム企業向けにカスタマイズされた標準テンプレートと詳細な手続きをご紹介します。

税金納付猶予申請書とは?

税金納付猶予申請書とは、企業、経済団体、または個人事業主が、所轄税務署に対し納税期限の延長を正式に申請するための重要な行政文書です。この申請書は、定められた書式に従い、延長理由、法的根拠、対象となる税目、延長期間、および延長後に納税義務を確実に果たす旨の誓約を明確に記載する必要があります。

現在のベトナム経済は、世界的なインフレ、生産コストの上昇、輸出市場の縮小、金融政策の引き締めなど、多くの課題に直面しています。企業は資金繰りや事業継続に関する不確実性を抱えており、地政学的リスクや資金調達コストの上昇も財務負担を増大させています。このような状況下での税金納付猶予は、キャッシュフローの負担を軽減し、事業を維持し、競争力の回復を支援する財政的な施策の一つです。

注意: 納付猶予は、税額の免除や減額を意味するものではありません。申請が承認された場合、猶予期間中は延滞金が課されず、法的・財務的リスクの軽減につながります。

法的根拠:

- 税務管理法 第38/2019/QH14号(第62条)

- 政令 第126/2020/ND-CP号

- 年次ガイドライン:政令 第12/2023/ND-CP号、および第82/2025/ND-CP号

納付猶予を申請するメリット

1. キャッシュフローを確保し、財務負担を軽減

給与支払、事業維持、債務返済、短期投資などの緊急資金に活用可能。

2. 法令順守の促進

正規の手続きを踏むことで、延滞扱いとならず、企業の信頼性や法令順守姿勢をアピール。

3. 行政処分リスクの回避

困難時に申請しない場合は延滞金や罰則の対象となるが、承認されればこれらを回避可能。

4. 外部要因への柔軟な対応

景気後退、災害、パンデミックなどの影響下でも事業継続を支援するマクロ経済的な施策。

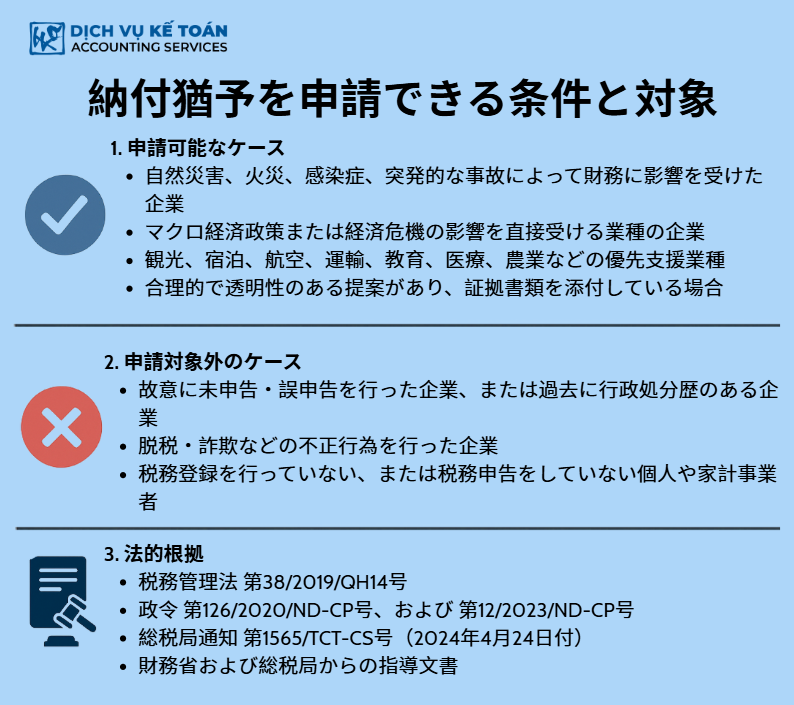

納付猶予の申請対象と条件

1. 申請可能なケース:

- 自然災害、火災、感染症、事故によって財務に被害を受けた場合

- 政策変更や経済危機の影響を直接受けている企業

- 観光、宿泊、航空、運輸、教育、医療、農業など、優先支援分野の企業

- 明確かつ合理的な理由と証拠書類を提出できること

2. 申請できないケース:

- 故意に未申告・虚偽申告を行った、または過去に行政処分歴がある

- 脱税・詐欺行為を行った

- 納税者登録または税務申告を怠っている個人・世帯事業者

3. 関連法規:

- 税務管理法 第38/2019/QH14号

- 政令 第126/2020/ND-CP号

- 政令 第12/2023/ND-CP号(2023年4月14日発行)

- 総税局通達 第1565/TCT-CS号(2024年4月24日発行)

- 今後の関連政令や省庁からの更新情報

納付猶予申請の流れ

1. 必要書類の準備:

- 納付猶予申請書(政令第82/2025/ND-CP準拠)

- 猶予理由を証明する資料

- 猶予対象税目リスト(法人税、VAT等)

- 委任状(代表者以外が署名する場合)

2. 提出方法と期限:

政令第82/2025/ND-CPに基づき、正しい形式と期限内に提出すること。

- 提出方法:

- eTax電子税務システム

- 税務署へ直接持参

- 郵送による提出

- 期限: 2025年5月30日まで(全税目対象)

3. 猶予対象の税金と新たな納期限:

付加価値税(VAT):

- 2025年2月分 → 2025年9月20日まで

- 2025年3月分 → 2025年10月20日まで

- 2025年4月分 → 2025年11月20日まで

- 2025年5月 & 6月分 → 2025年12月20日まで

- 2025年第1四半期 → 2025年10月31日まで

- 2025年第2四半期 → 2025年12月31日まで

法人所得税(CIT):

- 2025年第1四半期 → 2025年10月30日まで

- 2025年第2四半期 → 2025年12月30日まで

注意: 期限後の提出は無効となり、通常通り延滞金が発生します。

4. 受付機関と処理期間:

- 管轄の税務署が受付

- 処理期間: 通常7〜10営業日

- 書類に不備がある場合、税務署より修正依頼が通知されます

5. 審査結果と猶予の有効性:

- 申請が有効な場合、返答は不要。税務システムに自動反映されます。

- 書類不備や不適格の場合、修正・補足の通知があります。

猶予の有効期間:

- 納期限の翌日から始まり、税目ごとの猶予期間に従います。

- 猶予期間中は延滞金が発生しません

補足事項:

- 各申告期ごとに1回のみ猶予申請が可能

- 猶予対象は、申請日以前に発生した税金に限ります

最新の納付猶予申請書テンプレート

1. 構成項目:

- 国家名称・スローガン

- 企業名、納税者番号、本社所在地

- 提出先:所轄税務署

- 申請内容:税目と猶予期間

- 猶予理由:具体的かつ証明可能

- 添付資料リスト

- 猶予後の納税義務履行への誓約

- 法定代理人の署名・押印

2. 記入時の注意:

- いかなる項目も未記入にしないこと

- 理由は簡潔に、具体的な数値で裏付け

- 行政文書にふさわしい文体を使用

- 必要な証明書類を漏れなく添付(必要に応じて認証)

テンプレートダウンロードはこちら リンク挿入

納付猶予申請は、企業が納税義務を誠実に果たそうとする主体的な行動の証です。これは一時的な財務救済だけでなく、法的リスクを防止する手段としても有効です。

最新情報を確実に取得し、正確な手続きを行うためには、税務当局からの通知やガイドラインを定期的に確認しましょう。

ご不明点がございましたら、すぐにWacontre会計サービスにご連絡ください。ホットライン: (028) 3820 1213 またはメール: info@wacontre.com にて、迅速かつ丁寧にサポートいたします。経験豊富なスタッフが、お客様に対し、熱意をもって最適なサービスを提供いたします。(日本のお客様はホットライン (050) 5534 5505 にお問い合わせください。)