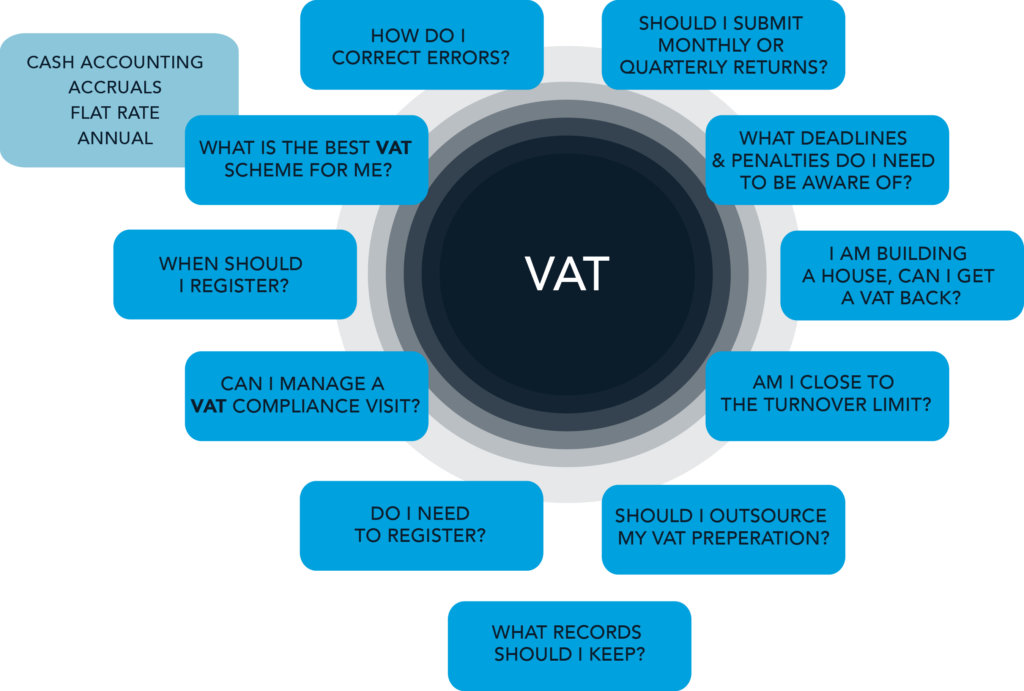

付加価値税(GTGT)は、ベトナムの税制における不可欠な要素です。これは、生産から消費までの商品やサービスの付加価値に対して課される間接税です。GTGTを明確に理解することは、企業が法令を遵守するだけでなく、税コストを最適化し、より効率的に運営するのに役立ちます。この記事では、概念、計算方法、現在の法的規制など、GTGTに関する重要な最新情報を提供します。

付加価値税(VAT)とは?

VATの概念

付加価値税(VAT)、またはGTGTは、生産および流通の各段階における商品やサービスの付加価値に適用される間接税です。この種の税金は、通常、販売またはサービス提供活動を通じて企業が国に代わって徴収します。簡単に言えば、VATは消費者が買い物をする際に支払うべき税金ですが、企業がこの税金を税務当局に納付する義務を負います。ベトナムでは、GTGTは以前から適用されており、国家予算収入を確保するとともに、事業活動の透明性を促進する上で重要な役割を果たしています。

VATの特徴

間接税の性質: VATは間接税であり、最終的な消費者が税負担を負い、その税収は企業が国家に納付します。これにより、徴税が効率化され、税収の損失リスクが軽減されます。

付加価値に基づく課税: VATは供給チェーンの各段階(生産から最終消費まで)で付加された価値に基づいて計算されます。この特徴は、特別消費税や輸出入税などの他の税とは異なるポイントです。

VATの歴史と役割

VATは1950年代にフランスで初めて導入され、急速に世界的に普及した税モデルとなりました。VATの主な役割は、国家予算に収入をもたらすだけでなく、経済活動の透明性を促進することです。ベトナムでは1999年に正式に導入され、経済発展や公共インフラの改善に貢献する重要な財政基盤の1つとなっています。

VATと他の税の違い

VAT と他の税金との最大の違いの 1 つは、その徴収メカニズムです。VAT は生産から消費までのサプライチェーンの各段階で適用されますが、物品税などの他の税金は特定の品目にのみ適用されます。さらに、VAT は、企業が入力税を控除するために請求書を発行する必要があるため、透明性を促進し、脱税の管理を向上させます。

付加価値税(VAT)の対象となる場合

VATの対象となる商品とサービス

ベトナムでは、食品、衣料品、輸送、通信など、ほとんどの商品やサービスがVATの対象となります。ただし、VAT法では、教育・医療サービスや人道的支援を目的とした輸入品など、特定のケースで免税規定が設けられています。このリストを理解することで、企業や消費者は自分の権利と義務を把握し、知識不足による罰則を回避できます。

VAT免税

VAT免税は、医療、教育、科学研究といった優先分野の発展を促進するために、特定の商品やサービスに適用されます。また、農業やクリーンエネルギー生産への投資プロジェクトも、持続可能な開発を促進するためにVAT免税の対象となる場合があります。免税規定を定期的に更新することで、企業は運営コストを最適化できます。

最新の課税対象に関する規定

最新の規定では、法人だけでなく、小規模な個人事業者もVATの課税対象となります。これにより、税収の拡大と公平な課税が実現されます。ただし、年間収益が1億ベトナムドン未満の小規模事業者は、VAT免税を受けるか、直接計算方式を適用される場合があります。

VATが経済にもたらすメリット

VATは歳入に直接貢献するだけでなく、ビジネスにおける透明性と責任も促進します。VATの適用により、税務当局は商業活動をより適切に管理でき、企業は付加価値を高めるために生産性と製品の品質を向上させるよう奨励されます。

詳細なVAT計算方法

税額控除方式

税額控除方式は一般的に使用され、多くの企業、特に規模が大きく、安定した収益を持つ組織に適用されます。規定によると、納付すべきVATは、売上VATから仕入れVATを差し引いて計算されます。企業は、控除の権利を確保するために、すべての有効な請求書や証拠書類を保管する必要があります。この方法は、企業のビジネス活動の透明性を高め、財務管理能力を強化することを促進します。

直接計算方式

この方式は、小規模事業者や税額控除方式の適用条件を満たさない企業に通常適用されます。納付すべきVATは、売上高に一定の割合を掛けて計算されます。例えば:

- 材料を含まない建設サービスには5%の税率が適用されます。

- 製造業や輸送業には3%の税率が適用されます。

この方法はより単純ですが、企業の専門的な発展を促進する効果は低いです。

現在のVAT税率

ベトナムでは、現在、3つの主要なVAT税率が適用されています:

実際のVAT計算例

VATを含まない販売価格が2億ドンである製品を製造する企業を想定します。税率が10%の場合、支払うべきVAT額は2,000万ドンになります。企業が入力VATが500万ドンの購入請求書を持っている場合、実際に支払うべき税額は1,500万ドン(2,000万ドンから500万ドンを差しいた額)になります。

VAT還付: 規定と条件

税金還付の対象となるケース

VAT還付は以下のケースに適用されます:

- 輸出企業で、仕入れVATが売上VATを上回る場合。

- 合併、解散、または破産により過剰に納税された場合。

- 税務当局によって規定された特別なケース(例:ODA資金を使用したプロジェクトや人道支援プロジェクト)。

VAT還付の手順

VAT還付のプロセスには通常、以下のステップが含まれます:

- 企業は税務署または電子システムを通じて税金還付申請書を提出します。

- 税務署は申請書の有効性と完全性を確認します。

- 条件を満たしていれば、税務署は税金還付の決定を下します。

このプロセスでは、税金還付が拒否されないように規定に厳密に従うことが求められます。

必要な書類と手続き

VAT還付申請には、以下の書類が必要です:

- 公式フォームに従った税金還付申請書。

- VAT請求書または関連書類のコピー。

- 請求書使用状況報告書。

書類は慎重かつ正確に準備し、処理中のミスを防ぐようにします。

VAT還付時のミスを避けるための注意点

– 請求書や関連書類が有効であり、税務報告のデータと一致していることを確認します。

– 税政策の変更を定期的に更新し、財務管理において積極的に対応します。

付加価値税(VAT)は、重要な財務ツールであるだけでなく、企業の透明性と責任感を反映しています。VATの計算方法、課税対象、還付手続きについて理解することは、企業が法規制を遵守し、税政策を利用してコストを最適化するのに役立ちます。さらに情報やサポートが必要な場合は、私たちの専門家チームにご連絡いただければ、迅速で詳細なガイダンスを提供いたします!

もっと見る:

ご不明点がございましたら、すぐにWacontre会計サービスにご連絡ください。ホットライン: (028) 3820 1213 またはメール: info@wacontre.com にて、迅速かつ丁寧にサポートいたします。経験豊富なスタッフが、お客様に対し、熱意をもって最適なサービスを提供いたします。(日本のお客様はホットライン (050) 5534 5505 にお問い合わせください。)